Днешната пазарна ситуация е доста несигурна. Имаме високи лихвени проценти, висока инфлация, банките фалират. Никой не знае какво ще се случи. Някои казват, че ще видим растеж, други очакват по-нататъшен спад. В подобни ситуации се изплаща да се търсят по-защитни акции от защитни сектори, а този сектор може да е идеален за това.

През последните години секторът на здравеопазването все по-често се разглежда като привлекателна инвестиционна възможност, до голяма степен поради дефанзивния си характер. Затова нека разгледаме причините, поради които секторът на здравеопазването се счита за привлекателна инвестиционна област.

Дефанзивен характер на здравеопазването

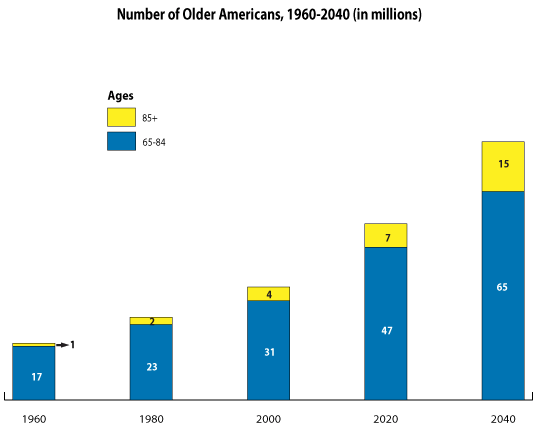

Секторът на здравеопазването се счита за дефанзивен, тъй като е по-малко зависим от общия икономически растеж. За разлика от цикличните сектори като автомобилния или строителния, търсенето на здравни услуги е постоянно, дори по време на икономически спад. Това постоянно търсене на здравни услуги и продукти допринася за дефанзивния характер на сектора, което го прави привлекателна инвестиционна възможност. Освен това демографските тенденции, като застаряване на населението и увеличаване на броя на хроничните заболявания, увеличават търсенето на здравни грижи в дългосрочен план.

Казано по-просто, този сектор е от съществено значение във всяко икономическо време. Хората могат да си позволят да си купят нова кола или да намалят до известна степен разходите си за хранителни стоки. Но това, което не могат да намалят напълно, са разходите за медицински грижи, които в много случаи са много важни.

Скромна оценка на сектора

Едно нещо, което трябва да се вземе предвид тук, е, че става въпрос за дефанзивната част на този сектор, т.е. за компании, които са постоянни и утвърдени. Наистина, на пръв поглед този сектор може да изглежда надценен, но ако разгледаме ETF-ите, покриващи този сектор $XLV, например, средният коефициент P/E за XLV като цяло е 17,2 пъти печалбата в края на първото тримесечие.

Така че също така е важно да не преследвате модерните нестопански организации, като тук не отхвърлям напълно тези акции. Ако разгледаме някои други добре познати имена в този сектор например, $BMY в момента се търгува при P/E от 20, а $CVS има P/E от около 24. Като се има предвид качеството на тези големи компании, съотношенията цена/печалба ми изглеждат сравнително разумни.

Стабилни, нарастващи дивиденти

Това е малко свързано с предишната причина. Има много качествени компании в тази индустрия, които имат дълга история на нарастващи дивиденти, които са добре покрити. Всъщност дивидентите са нещо, което много пъти носи радост на инвеститорите дори в трудни времена. Освен това компаниите, които изплащат стабилни и нарастващи дивиденти в дългосрочен план, обикновено се справят малко по-добре от останалата част от пазара, те просто не са толкова волатилни.

Така че, ако попаднем във времена, когато цената на акциите ще се колебае, можем да разчитаме, че дивидентът ще дойде, независимо дали има рецесия или преживяваме голям бум. В този сектор можете да откриете много качествени дивидентни акции, като например $BMY, $PFE, или секторния ETF $XLV, който изплаща дивиденти от 22 години и в момента носи доходност от около 1,5%.

Иновации в сектора

Секторът на здравеопазването е известен със способността си да въвежда иновации, което го прави привлекателен сектор за инвестиране. Разработването на нови лекарства, лечения и технологии допринася за растежа на здравните компании и увеличава стойността на техните акции.

По този начин може да се каже, че въпреки че този сектор е доста дефанзивен по своята насоченост, той все пак може да предложи възможности за растеж, което е чудесното на този сектор. неговите нови продукти и евентуални услуги не трябва да чакат дълго време за търсене, тъй като те се разработват въз основа на нуждите на потребителите.

Но има един риск, който е свързан с това доста, и не мисля, че трябва да се приема с лека ръка. Може да се случи, и да, случва се, новите лекарства, които компаниите разработват, да не преминат одобрението на регулаторните органи. В такъв случай компаниите могат да загубят повече от средствата, които са вложили в проучването на това отхвърлено лекарство.

Заключение:

Секторът на здравеопазването е привлекателна инвестиционна възможност поради дефанзивния си характер, скромната си оценка, стабилно растящите дивиденти и иновациите в индустрията. Healthcare Select Sector SPDR ETF (XLV) е добър избор за инвеститори, които търсят дефанзивна инвестиция с потенциал за растеж в този сектор и не искат да се притесняват за избора на отделни акции. Въпреки това, преди да инвестирате в този сектор, е важно внимателно да обмислите потенциалните рискове и да вземете предвид индивидуалните си инвестиционни цели и толерантност към риск.

ПРЕДУПРЕЖДЕНИЕ: Не съм финансов съветник и този материал не служи като финансова или инвестиционна препоръка. Съдържанието на този материал е чисто информационно.