Има ли смисъл да се занимаваме с оценката на акциите?

Американските акции са скъпи, инвеститорите чуват от години от всички страни. Въпреки това голяма корекция не предстои. Дали стандартните показатели за оценка са спрели да работят?

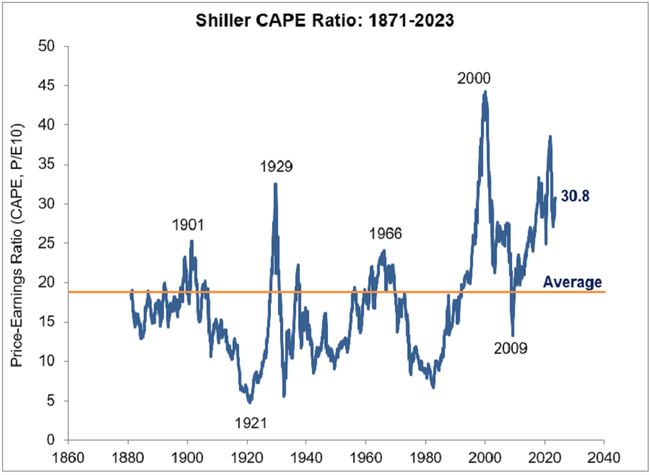

Коефициентът на Shiller за циклично коригиран P/E (CAPE) за американския S&P 500 е средно 17,4 за периода от 1871 г. насам. Трудно е да се усъмним в релевантността на този показател, като се има предвид, че става въпрос за данни от над 150 години. Интересно е, че за периода от 1990 г. насам коефициентът CAPE за S&P 500 е бил под средната си стойност само за 22 месеца, т.е. за около пет процента от времето. Първият път, когато е бил под средната стойност, е бил 12 месеца през 1990 г. и 1991 г., а вторият път - 10 месеца през 2008 г. и 2009 г. В нито един от случаите обаче стойностите не са били далеч под средната историческа стойност.

"Ако някой е чакал сигнал за покупка, изпратен от CAPE, той е имал само две възможности през последните три десетилетия и три години. И всеки, който е следвал единствено CAPE, не би купил нищо на американските фондови пазари от 2009 г. насам", казва Бен Карлсон от инвестиционната компания Ritholtz Wealth Management.

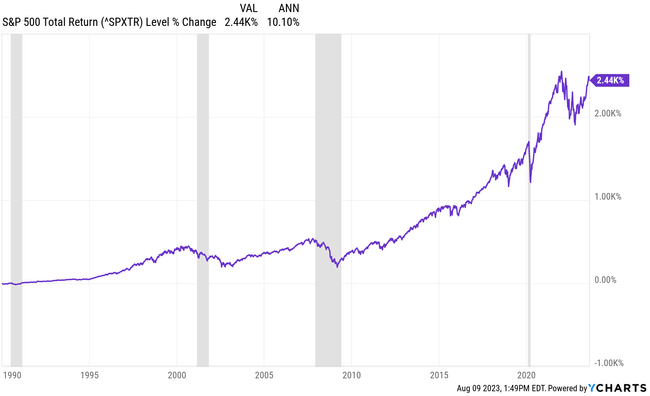

Той изтъква, че според множителите на оценката американските акции са били надценени в 95% от случаите от 1995 г. насам. Въпреки това S&P 500 е нараснал със среден годишен темп от около 10% за този период. За добра мярка нека добавим, че между 2010 г. и 2020 г. американските акции са поскъпнали със среден годишен темп от 14%, а сега добавят средно 11% годишно от 2020 г. насам.

"Не съм наивен, знам как работят дългосрочните средни стойности, т.е. очакват ни по-лоши времена. Но искам да кажа, че може би обръщаме прекалено голямо внимание на показателите за оценка. Данните показват, че акциите в САЩ са надценени, но те продължават да укрепват. Разбира се, можете да продадете позициите си в акции с позоваване на CAPE и други показатели и да изчакате пазарът да се коригира, за да купите на по-добри цени, но заради това лесно можете да загубите още десет или повече години растеж", казва Бен Карлсон. "Не казвам, че оценъчните множители са безполезни и не работят, но от моя гледна точка те са много по-важни при отделните акции, отколкото на целия пазар."