Боб Дол (Crossmark GI): Продължавам да виждам рецесия в САЩ, фондовият пазар може да отпише над 10%.

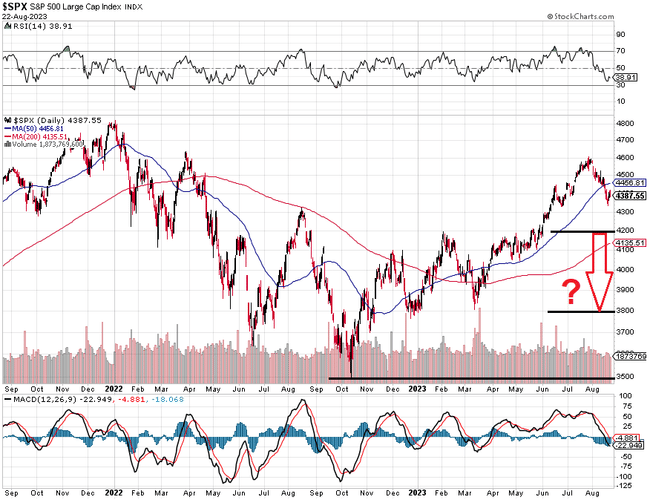

Боб Дол е главен инвестиционен директор в Crossmark Global Investments и бивш ръководител на американските капиталови стратегии в BlackRock. Въпреки устойчивостта на американската икономика досега през тази година, той предупреждава за рецесия и спад на борсовия индекс S&P 500 в диапазона от 3800 до 4200 пункта.

Фед продължава да провежда ястребовата си парична политика, но американската икономика като цяло изненадва положително досега през тази година и фондовият пазар задържа интересни печалби въпреки слабото представяне през август досега. Поради това икономистите на Bank of America и JPMorgan също коригираха икономическите си прогнози през последните седмици и вече не разглеждат рецесията като основен сценарий.

Но Боб Дол остава предпазлив. "В началото на годината очаквах рецесията да започне някъде между септември и края на годината. Твърде рано е да променяме каквото и да било по този въпрос", казва той. "Думата рецесия спря да се използва толкова често, но засега я запазвам в речника си за тази година."

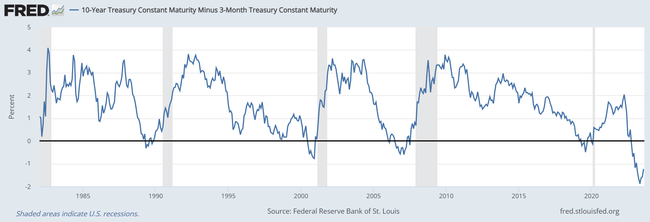

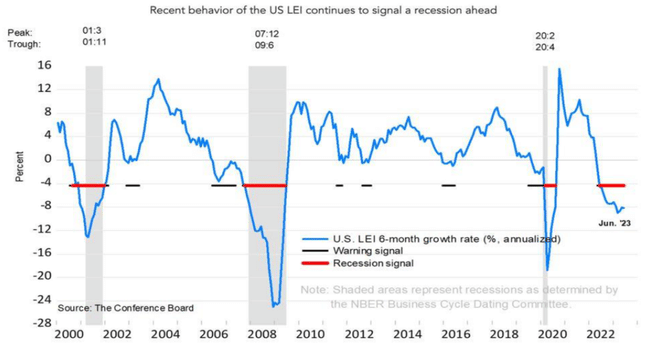

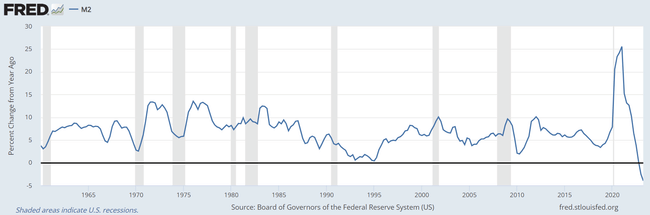

Икономистите са особено оптимистично настроени към данните за пазара на труда в САЩ, но Дол наблюдава по-скоро водещите индикатори, отколкото миналите данни. По-конкретно той продължава да следи силно инвертираната крива на доходност на държавните облигации на САЩ, водещите показатели, а също и паричното предлагане.

Инверсията на кривата на доходността предвещава всички рецесии в САЩ от 60-те години насам (не всички рецесии обаче са били предшествани от инверсия). Инвеститорите в облигации дават сигнал, че не вярват толкова много на икономиката на САЩ в краткосрочен план, и затова търсят относителна сигурност в дългосрочните облигации.

След това индексът на водещите индикатори на Conference Board проследява десет компонента, включително производствена активност, потребителски настроения, активност на жилищния пазар, представяне на акциите, молби за помощи при безработица и кредитна активност. И този индекс не вдъхва оптимизъм от известно време насам.

И накрая, годишното изменение на паричното предлагане (М2). То намалява на годишна база за първи път в историята в резултат на количественото затягане от страна на Фед, което не означава нищо друго освен намаляване на ликвидността в икономиката. Това несъмнено не е благоприятно за икономическата активност.

Нещо повече, Дол ни напомня, че високите лихвени проценти на Фед само постепенно се просмукват в икономиката. "Фед повиши лихвените проценти с рекорден темп от пет процентни пункта. Да се мисли, че единственият проблем беше този в банковия сектор през март, който продължи няколко дни, и сега всичко ще върви гладко, според мен би било много наивно", обяснява той.

Ето защо той продължава да предвижда рецесия в икономиката на САЩ в основния сценарий, но само лека, предвид силната фискална и парична подкрепа през последните години. Цените на акциите също не би трябвало да претърпят драстичен спад, но според Дол корекцията е в ход. Той прогнозира спад на индекса S&P 500 до диапазона от 3800 до 4200 пункта, но не предвижда спад под миналогодишните дъна.