Бъфет изчака дълго време. В края на март той разполагаше със 106 млрд. долара. И той знаеше защо. Защото скоро след това се появи и пазаруването. Възможност, която не се появява току-така. Бъфет започва да пазарува. Както винаги, той следваше обичайната си рутина. Но конкретните цифри ще бъдат известни едва след публикуването на резултатите по-късно тази седмица. И вероятно има какво да очаквате! Ще се поучим ли (както винаги) от една легенда?

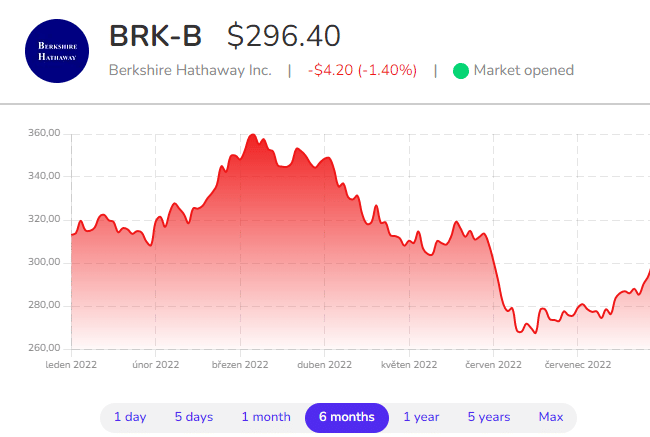

Инвеститорите ще се интересуват дали Berkshire Hathaway $BRK-B се е възползвала от спада на фондовия пазар през второто тримесечие, за да увеличи портфейла си от акции на стойност 390 млрд. долара. Тези цифри ще бъдат налични, когато Berkshire отчете резултатите си за второто тримесечие на 6 август.

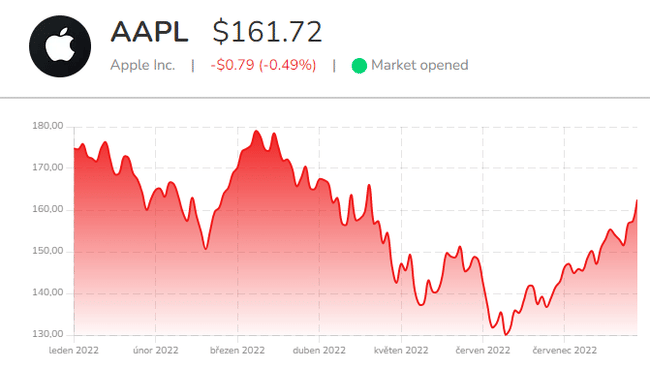

Голямо внимание ще бъде отделено и на това дали Berkshire е увеличил огромния си дял в Apple през периода. Berkshire, ръководена от Бъфет, закупи около три милиона акции на производителя на Apple през първото тримесечие, когато акциите паднаха до 150 USD. Сега, когато акциите са още по-евтини, може да се очаква, че Бъфет отново ще се изкуши. От дълго време той не крие любовта си към компанията.

https://www.youtube.com/watch?v=n9x8by0HjmA

В края на първото тримесечие Berkshire притежаваше 911 млн. акции на Apple - дял, който сега е на стойност около 148 млрд. долара.

Berkshire увеличи дела си в Occidental Petroleum $OXY през второто тримесечие и сега притежава около 12 млрд. долара в енергийната компания, според подадена от Berkshire информация. Говори се дори, че те биха искали да купят Occidental изцяло.

Уорън Бъфет се е влюбил: Ще купи ли в крайна сметка цялата компания?

Конгломератът разполага с достатъчно средства за закупуване на акциите, като се има предвид, че към 31 март има 106 млрд. долара парични средства и еквиваленти в баланса си. През първото тримесечие покупките на акции надхвърлиха продажбите с около 41 млрд. долара, което намали паричния баланс от около 147 млрд. долара в края на 2021 г.

Любимата стратегия на Бъфет е и обратното изкупуване на акции .

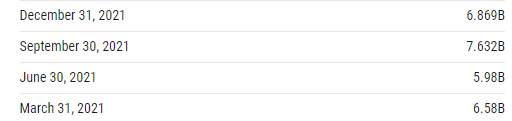

През първото тримесечие Berkshire изкупи обратно акции на стойност 3,2 млрд. долара. През второто тримесечие анализаторите очакват по-малка сума.

До 2021 г. Berkshire изкупува обратно акции с темп от около 6-7,6 млрд. долара на тримесечие.

Но Бъфет не изкупува безразсъдно на всяка цена. Компанията не е изкупувала обратно акции през април, когато акциите бяха близо до тазгодишните върхове, както той заяви на годишната среща на Berkshire на 30 април.

Инвеститорите се интересуват от обратното изкупуване на акции на Berkshire като показател за това дали Бъфет смята акциите за подценени. През първото тримесечие Бъфет смята, че на фондовия пазар има по-добри възможности.

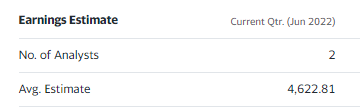

Печалбите на Berkshire също са от значение, въпреки че инвеститорите не обръщат голямо внимание на тримесечните резултати, защото Бъфет редовно казва да се гледат печалбите за по-дълъг период от време. Оперативните приходи за второто тримесечие се очаква да са нараснали с около 25% до 5,393 долара на акция (за $BRK-A ). Инвеститорите ще следят за евентуално отслабване на дейностите на Berkshire, свързани с жилищното строителство, и за всякакви коментари на компанията относно икономиката.

https://www.youtube.com/watch?v=rkg1TUhupAA

Компанията вероятно ще отчете загуба през второто тримесечие поради спада на фондовия пазар, който отслаби огромния портфейл от акции на Berkshire. Печалбите и загубите от този портфейл, които към 31 март възлизат на 390 млрд. долара, се отразяват в отчета за доходите на Berkshire.

Акциите на Berkshire се търгуват на нива 1,4 пъти прогнозната счетоводна стойност към 30 юни и 1,3 пъти прогнозната счетоводна стойност към 30 септември, но последната цифра е по-подходяща. През последните години съотношението цена/счетоводна стойност е средно 1,4 пъти, което предполага, че акциите на Berkshire са подценени.

Ако ви харесват моите статии и публикации, не се колебайте да ги последвате. Благодаря! 🔥

Отказ от отговорност: Това по никакъв начин не е инвестиционна препоръка. Това е чисто мое обобщение и анализ, основан на данни от интернет и няколко други анализа. Инвестирането на финансовите пазари е рисковано и всеки трябва да инвестира въз основа на собствените си решения. Аз съм просто аматьор, който споделя мнението си.