Всички чакахме това. Но все още имаше вероятност да се размине. За съжаление. Рецесията е тук (в САЩ, които са пазарът, от който вероятно се интересуваме най-много). В десет от последните десет случая, когато икономиката на САЩ се е свивала в две последователни тримесечия, тя е била обявявана за рецесия. И този път едва ли ще бъде изключение.

Всички знаем определението. Но не, два последователни спада на БВП не означават непременно, че официално сме в рецесия. Рецесията се определя от независим комитет в рамките на Националното бюро за икономически изследвания (NBER), който дефинира рецесията като:

Значителен спад в икономическата активност, който е широко разпространен в цялата икономика, продължава повече от няколко месеца и обикновено се проявява в реалния БВП, реалните доходи, заетостта, промишленото производство и продажбите на едро и дребно.

Изчакването на НБЕР е излишно, тъй като обикновено те изчакват повече от шест месеца от началото на спада, за да направят съобщение. И накрая, сякаш не е достатъчно сложно, има и политическа оптика на страната в рецесия, тъй като наближават междинните избори и Белият дом ще направи всичко възможно, за да не класифицира настоящия спад като рецесия. Поне така твърдят политическите коментатори в САЩ.

Каква ще бъде настоящата ситуация? Трудно е да се каже. Но можем да разгледаме аналогични исторически ситуации. Да започнем положително 🍏

Положителни страни

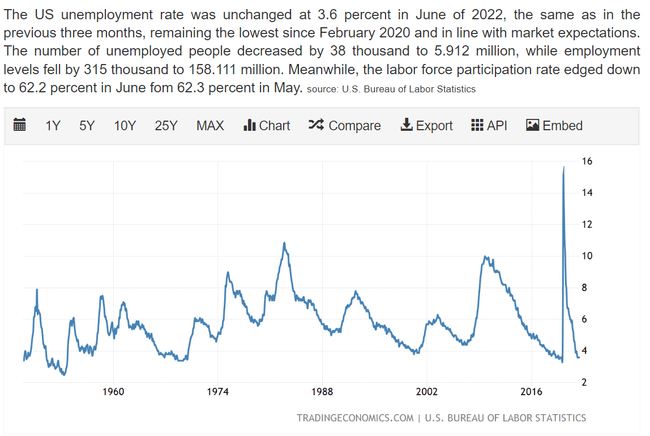

Обикновено периодите на рецесия се свързват с увеличаване на съкращенията и безработицата. За щастие обаче безработицата в САЩ е най-ниската от много време насам.

98% от работните места, загубени поради пандемията, са възстановени, а икономиката на САЩ е създала впечатляващите 2,2 милиона работни места от януари насам. Положението е толкова добро, че на всеки безработен в САЩ се падат по 2 свободни работни места.

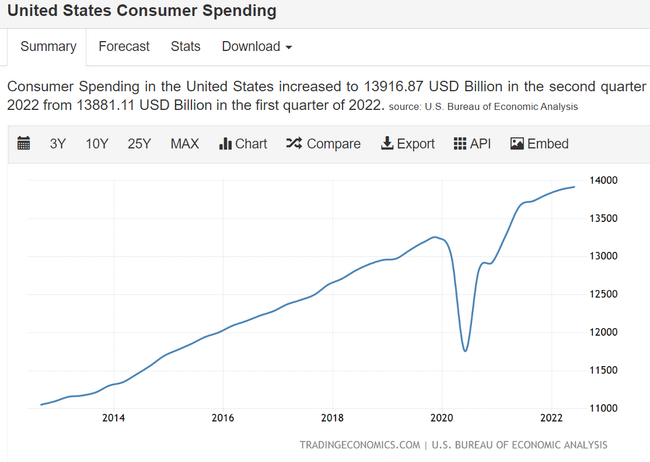

Хората също не се притесняват. Според проучването близо 80% от анкетираните не се притесняват да загубят работата си. Вследствие на ниското равнище на безработица през юни се наблюдава и увеличение на потребителските разходи с 1,1%. Това е добра новина, тъй като потребителските разходи представляват най-голямата част от икономиката на САЩ.

Според неотдавнашен доклад, публикуван от American Express, през второто тримесечие на 22-ра година се наблюдава огромен скок в разходите за пътувания и развлечения. Съществува аргумент, че увеличените разходи се дължат на нарастващата инфлация, но има малка вероятност да се измъкнем от сегашното си положение само с повече разходи.

Наскоро писах за тази спирала и тук. Всъщност е възможно хората да харчат повече именно поради инфлацията. Тоест точно обратното на това, което се казва в учебника. Но виновна за това е инфлацията. Възможно е хората просто теоретично да се страхуват да не загубят парите си, затова искат да ги похарчат, докато имат стойност. Но тъй като това се случва достатъчно дълго, не може да се приеме, че тези настроения все още са в ход.

Още в статията: Кой вид инфлация е по-лош? И дали в момента не сме заседнали в инфлационна спирала на смъртта, която сами влошаваме?

Проблеми

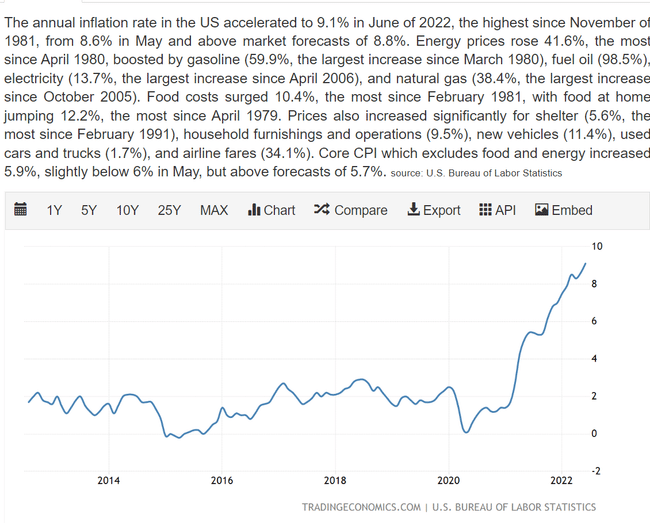

Инфлация и повишаване на лихвените процентиИнфлацията

достигна 9,1%, което е най-високото ниво от 1981 г. насам. Въпреки че има много теории за причините за бурната инфлация, не е изненада, че много американски домакинства изпитват недостиг на пари в брой. В резултат на това американците спестяват едва 5,4% от личния си доход, което е значителен спад спрямо предходната година (12,4%).

За да се пребори с нарастващата инфлация, ФЕД предприема масирани увеличения на лихвените проценти, които ще оскъпят паричните заеми. Само за четири месеца лихвените проценти се повишиха от почти нула до 2,5%. Това е най-бързото затягане на паричната политика от много време насам. Разбираемо е, че това ще доведе до по-бавна икономика, по-бавен растеж на предприятията и т.н.

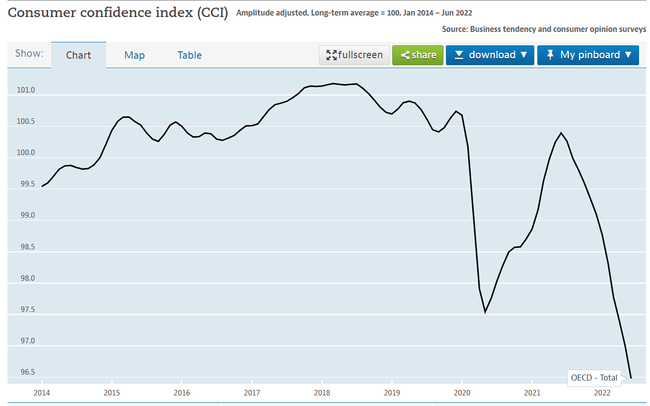

Нагласи на потребителитеВъпреки че

потребителите харчат повече, общите им нагласи са намалели. Доверието на потребителите в САЩ е най-ниското от февруари 21-ви век насам. По-голямата част от това се дължи на инфлацията. В крайна сметка нарастващата инфлация е нещо, което се проявява в ежедневните ни покупки като бензин и хранителни стоки, и почти всички усещат нейното настъпление.

Казано по-просто - по-нисък CCI = по-песимистично настроение на хората.

Слабите настроения карат потребителите да намалят дискреционните си разходи точно в момент, когато икономиката се бори за импулс. Това може да доведе до самоизпълняващо се пророчество, при което, ако достатъчно хора вярват, че икономиката ще изпадне в рецесия, те ще предприемат действия, които отразяват тази идея, като например намаляване на разходите, по-малко пътувания и т.н., което ще доведе до действителна рецесия.

Рано или късно компаниите ще започнат да съкращават хора, тъй като повишаването на лихвите ще наложи консервативни политики, а спадът на потребителските нагласи ще намали търсенето. Това се вижда от лошите тримесечни резултати. Така стигаме до въпроса как се представи фондовият пазар като цяло по време на рецесията и какъв е оптималният начин за инвестиране на парите.

Предишни рецесии

Въпреки че рецесиите имат страховита репутация, от 1945 г. насам рецесиите са продължили средно 11 месеца със среден спад на БВП от 2,3%. През последните 70 години нито една рецесия не е продължила повече от 18 месеца.

През последните 13 години рецесиите са довели до загуба на стойност на пазара само в половината от случаите и средно все пак сте излезли от тях с обща възвръщаемост от 1,7%. Това означава, че независимо дали е имало рецесия или не, инвестирането на фондовия пазар е било все още един от най-добрите залози.

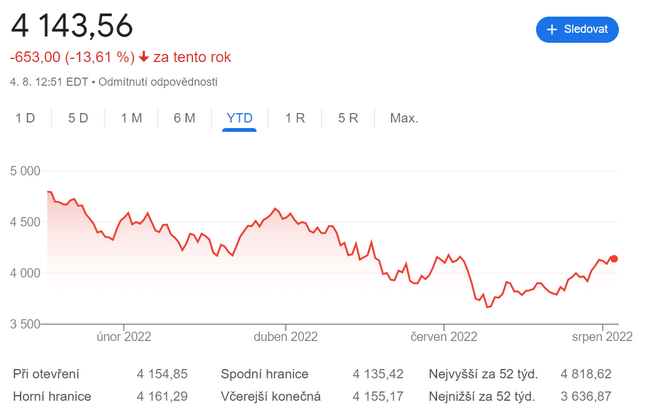

Но това, че средното представяне по време на рецесията е било положително, не означава, че пазарът не е преживял брутален спад, който е изиграл лоша шега на инвеститорите. По време на тези рецесии индексът S&P 500 спада средно с близо 30%.

Максималният спад е през 2007-2009 г. с минус 57%. Представете си, че повече от половината от портфейла ви губи стойност. Ех, човече. В сегашната ситуация S&P 500 е спаднал с 14%, а QQQ - с 21%. Възможно е да има още малко болка, преди да достигнем дъното. От друга страна, през последните няколко седмици анализаторите все по-често са на противоположното мнение. Тоест, че вече сме намерили дъното.

Дори за тези, които имат здрави нерви, ще бъде трудно да не се паникьосат и да не продадат. Но нека кажем, че сте се задържали. Какво тогава? Какво се случи след рецесиите?

Какво се случи след рецесията?

След рецесията само за една година щеше да реализирате печалба в 85% от случаите. И след три години ще бъдете в зелено през 100% от времето! Но, разбира се, не казвам, че това е задължителна гаранция...

Обяснението е просто - рецесията е време на малко надежда и мрачни перспективи, но когато инвеститорите започнат да чуват новини за възстановяване на икономиката и нов растеж на предприятията, само оптимизмът е достатъчен, за да изстреля пазара нагоре. Икономиката може да остане вяла след рецесията, но пазарът на акции все още може да се покачи в очакване на относително подобрение.

Това показва колко е важно да останете инвеститор. Запазете спокойствие, приятели :)

Ако ви харесват моите статии и публикации, не се колебайте да ги последвате. Благодаря! 🔥

Отказ от отговорност: Това по никакъв начин не е инвестиционна препоръка. Това е чисто мое обобщение и анализ, основан на данни от интернет и няколко други анализа. Инвестирането на финансовите пазари е рисковано и всеки трябва да инвестира въз основа на собствените си решения. Аз съм просто аматьор, който споделя мнението си.