Вчера Walt Disney $DIS представи последните си тримесечни данни и ни даде още една прогноза за останалата част от годината, която се характеризира с иновации и потенциален растеж. В днешната статия ще разгледам резултатите, следващите перспективи за растеж, последните иновации и накрая ще разгледаме дали компанията е добра за инвестиране при сегашната си цена от 120 USD за акция.

Disney $DIS продължава месечното си рали, което беше подкрепено от последния тримесечен отчет вчера. Disney успя да надмине оценките на анализаторите и показа устойчивост както в Disney Parks, Experiences and Products, така и в Disney Media and Entertainment Distribution, въпреки известно забавяне, показано ни от конкурентите.

Резултатите на компанията

- Консолидираните приходи възлязоха на 21,5 млрд. долара (+26% на годишна база, +12% на тримесечна база), надминавайки средната консенсусна оценка от 20,96 млрд. долара.

- USD, което също надмина средната консенсусна оценка от 0,96 USD.

- Walt Disney надмина Netflix по брой потребители, като добави 14,4 милиона за второто тримесечие до 221,1 милиона (NFLX 220,7 милиона) - това е сумата от всички абонаменти на Disney (Disney+, Disney+ Hotstar, Hulu и ESPN+).

- Специфичната платформа Disney+ увеличава броя на абонатите си до 152,1 милиона. Очакванията бяха за 147,76 млн. абонати.

Инвеститорите бяха до голяма степен нервни и загрижени за това дали затягането на бюджетите на домакинствата в условията на инфлация е забавило търсенето на растящите услуги за стрийминг директно към потребителите, особено на Disney+, и дали е повлияло на броя на посетителите и разходите в тематичните паркове.

- Въпреки това публикуваните резултати затвърдиха увереността на инвеститорите, че операциите на Disney остават стабилно позиционирани, за да издържат на краткосрочната икономическа несигурност.

Въпреки това пандемията все още не се е възстановила напълно. По-конкретно, обемът на посетителите и разходите в тематичните паркове продължиха да се възстановяват до нивата отпреди пандемията, компенсирани от предварително очакваните загуби от затварянето на Хонконг Дисниленд и Шанхай Дисниленд през юнското тримесечие поради пробива в COVID. След като всички паркове отвориха отново врати в края на юни, компанията очаква обемът на посетителите и разходите постепенно да се доближат до темповете на растеж преди пандемията, като се има предвид продължаващото нарастване на потребителските разходи за пътувания и развлекателни услуги след пандемията.

Въз основа на резултатите акциите на $DIS поскъпват със 7,43%, като през последния месец вече са нараснали с 20,07%.

Очаквания и абонаментни новини

Disney също така отчете продължаващ двуцифрен годишен ръст на абонаментите в платформите си за стрийминг, като процентите на Disney+ набират все по-голяма скорост с по-нататъшното разширяване на наличността в нови световни региони през третото фискално тримесечие и до края на календарната 2022 г.

- Компанията също така се насочва към първоначално въвеждане на поддържани от реклами нива за Disney+ в САЩ по-късно тази година и в международен план от следващата година, за да се възползва по-добре от търсенето на стрийминг.

Ръст на абонаментите

Disney добави 15,6 милиона платени абонати в портфолиото си от стрийминг платформи D2C, което включва Disney+, ESPN+ и Hulu. По-конкретно, глобалният Disney+ добави 14,6 милиона платени абонати и приключи периода с над 152,1 милиона регистрации, което е с 31% повече на годишна база.

С въвеждането на поддържано от реклами ниво по-късно през декември, както и с непрекъснатото разширяване на предлагането на Disney+ в нови региони, стрийминг платформата отбелязва положителен напредък към дългосрочните цели на ръководството за 230-260 милиона платени абонати до 2024 г. - което представлява допълнителен ръст от поне 9 милиона регистрации през следващите девет фискални тримесечия - както и към рентабилността за същия период.

Disney+ се поддържа от реклама

Считам, че предстоящото въвеждане на поддържано от реклами подреждане от Disney+ е основен двигател на ускореното търсене на услугата, тъй като тя привлича нова група потребители, които трябва да ограничат разходите си. Разбира се, разбирам, че ако някой е в толкова тежко финансово положение, той просто ще прекрати абонамента си завинаги, но в противен случай си заслужава за хората и компанията.

- Disney предлага ход, който очаквах първо с Netflix. Този ход не е нищо повече от промяна на формата на абонамента, при който по-скъпият абонамент ще бъде без реклами, а по-евтиният, от друга страна, ще бъде придружен от реклама.

Специфични параметри на абонамента:

Disney обяви, че от 8 декември в САЩ повишава цената на своя абонамент за Disney+ без реклами на 10,99 долара на месец от сегашната цена от 7,99 долара. Промяната на цената ще съвпадне с пускането на предстоящия план за стрийминг услугата, който ще бъде поддържан от реклами и според Disney ще бъде на цена от 7,99 USD на месец.

- Този ход ми се стори логичен от самото начало и реших, че някоя от стрийминг компаниите рано или късно ще го предложи. В същото време смятам, че това е най-логичният ход, за да може услугата да задържи абонатите, които са в по-лошо финансово положение, но все пак искат да се отдадат на някои от тези развлечения.

Разширяване на дейността в чужбина

За да постигне дългосрочната цел за ръст на абонаментите за Disney+, услугата за стрийминг напредна с агресивния си план за глобализация и придоби допълнителна експозиция към нарастващите възможности в областта на стрийминга. Вероятно през тримесечието Disney+ успешно е разширила дейността си на 53 нови пазара в Европа, Африка и Западна Азия.

По-високите приходи от абонамент се дължат на ръста на абонатите и увеличението на цените на дребно, което частично се компенсира от неблагоприятното въздействие на валутните курсове. Увеличението на броя на абонатите, както и на разходите за технологии и маркетинг, отразява растежа на съществуващите пазари и в по-малка степен разширяването на нови пазари.

Източник: Съобщение за пресата на Walt Disney Company.

Въпреки че тази стратегия е добра за дългосрочната цел за увеличаване на абонаментите за стрийминг платформи, важно е да се отбележи, че глобалната среда за стрийминг е все по-пренаселена. Това означава, че растежът на обема в новите региони може да не е толкова бърз.

Струва ли си да инвестирате в Disney в момента ?

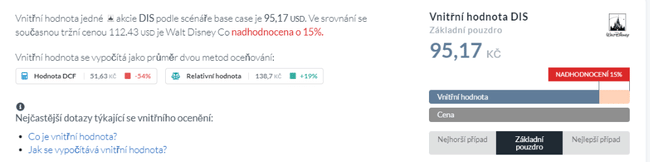

За да изчислим вътрешната стойност на акциите на $DIS, отново ще взема назаем уебсайта Alpha Spread 👇

Акциите на $DIS ще бъдат на цена от 120 USD за акция след отчитане на печалбата от снощи, което е доста надценено според изчислението на вътрешната стойност. Много инвеститори са обезпокоени и от сравнително високия P/E, който в момента е 77,56, което е доста високо и дори по-високо, ако се разгледа конкуренцията. За сравнение, P/E на Netflix е 21,7, а на Paramount - 4,98.

Но ако не се фокусирам само върху тези цифри, трябва да преценя краткосрочните рискове, свързани с тази инвестиция. Според мен основният риск е настоящото финансово състояние на хората, което може да доведе до прекратяване на абонамента. Друг въпрос, свързан с абонаментите - хората може да не оценят избора на абонамент с и без реклама, тъй като няма да искат да плащат допълнително за версията без реклама. Също така виждам потенциален риск в тематичните паркове на Disney, които, въпреки че през тримесечието отново започнаха да процъфтяват, все още не работят на 100%. Аз виждам този риск във възможността за нова вълна от ковида през есента, която отново ще вкара тематичните паркове в режим на икономии. Накрая трябва да спомена и възможността за проблеми, свързани с макроикономиката и силната конкуренция зад гърба ни.

Това е само мое лично мнение. Заплахата от тези рискове може да е реална, но може и да не е. Опитвам се да гледам на компанията с отворено съзнание и без предубеждения.

Заключение

Засега мащабният D2C бизнес на Disney изглежда е устойчив на нарастващите макроикономически проблеми и засилващата се конкуренция, като бързо развиващата се платформа Disney+ постоянно печели пазарен дял въз основа на последните си резултати. Съответно това засилва способността на Disney да постигне дългосрочните си цели за разширяване в този сегмент, което е изискване за поддържане на нов растеж на консолидирания бизнес, тъй като предпочитанията на потребителите в областта на медиите и развлеченията продължават да се развиват. При оценката на рисковете стигнах до заключението, че при настоящата цена $DIS не е привлекателен за откриване на нова инвестиция. Това не е упрек към компанията, тъй като и аз имам дял в нея, но на друга покупна цена. В дългосрочен план обаче виждам потенциал в Disney, който ще процъфтява с нарастването на популярността на техните абонаменти и тематични паркове. Ако цената падне под 100 долара, няма да се поколебая да направя нова инвестиция в компанията. Засега обаче ще остана настрана и ще следя компанията отблизо.

Моля, имайте предвид, че това не е финансов съвет. Всяка инвестиция трябва да премине през задълбочен анализ.