Radian Group $RDN е компания за ипотечно застраховане с набор от услуги в областта на ипотечните кредити, рисковите кредити и недвижимите имоти. Компанията привлече вниманието ми от пръв поглед, което ме накара да се запозная по-отблизо с дейността ѝ. $RDN поддържа стабилни резултати, изплаща доста приличен дивидент, редовно извършва обратно изкупуване на акции и освен това поддържа ниско съотношение P/E и висока възвръщаемост на капитала.

Radian Group $RDN е висококачествена американска компания за застраховане на ипотеки.

По-доброто гарантиране на ипотечните кредити, силният пазар на жилища и фундаменталната промяна в стратегиите за намаляване на риска направиха сектора на ипотечното застраховане много по-силен, отколкото по време на Голямата рецесия. Radian предлага възможността да притежавате компания, която е способна да постигне почти 20% ROE (възвръщаемост на собствения капитал), точно около счетоводната стойност на акция. $RDN е стабилно печеливша компания за ипотечни кредити, която през 2021 г. отново отбеляза силен растеж.

- Разпределянето на риска е голяма промяна в сектора след финансовата криза и осигурява значителна защита срещу голям спад.

Процентът на незаетите площи за еднофамилни жилища е най-ниският от 60 години насам, така че се наблюдава съществен недостиг на предлагане в сравнение с формирането на домакинства. Стандартите за отпускане на ипотечни кредити са значително по-консервативни, отколкото по време на финансовата криза, а много собственици на жилища разполагат със значителен собствен капитал, което им позволява да продадат жилището си, вместо да го фалират, ако не са в състояние да го изплатят. Като се имат предвид тези положителни фактори, по-високите лихвени проценти по ипотечните кредити определено водят до забавяне на жилищния сектор. На продавачите се налага по-често да намаляват цените и войните в наддаването са по-редки. Ръстът на цените, който наблюдаваме през последните няколко години, не е здравословен, тъй като достъпността никога не е била по-ниска, както при наемите, така и при притежаването на жилище.

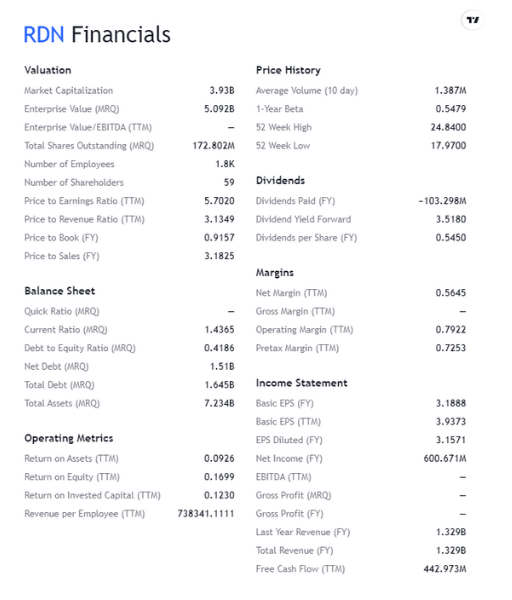

Нека разгледаме числата на $RDN

- През последните четири години нетната печалба на Radian възлиза средно на 568 млн. долара при настояща пазарна капитализация от по-малко от 4 млрд. долара.

Нарастващият портфейл от застрахователни заплати генерира стабилен и повтарящ се доход, особено при по-малко рефинансиране, което увеличава устойчивостта на портфейла. През изминалата година натискът върху ценообразуването беше проблем за индустрията, но макроикономическата несигурност може да означава, че тази тенденция започва да се обръща.

От пика на пандемията неизпълнението на задълженията и просрочията намаляват и в края на второто тримесечие са само 21 861, което е по-малко от 40 464 по същото време на миналата година и от 25 510 през първото тримесечие. Процентът на неизпълнение на задълженията е спаднал до 2,2% от 4% през миналата година и 2,6% през последното тримесечие.

Въпреки това компанията разполага със значителни резерви за покриването им и генерира високи печалби, което оставя достатъчно пространство за влошаване на по-ранните заеми, преди това да доведе до сериозни проблеми. Приходите преди данъчно облагане са 764,8 млн. долара през миналата година и 479,4 млн. долара през 2020 г., когато светът "блокира" чрез ковида, така че би била необходима доста епична жилищна рецесия, за да се генерират загуби, като се имат предвид силните и постоянни приходи на компанията.

Текущи резултати на компанията

- Вначалото на август Radian отчете много силно второ тримесечие, което доведе до нетна печалба от 201,2 млн. долара, в сравнение със 181,1 млн. долара и 155,2 млн. долара съответно през първото и второто тримесечие на 2021 г.

- Коригираната нетна оперативна печалба на акция (с намалена стойност ) възлиза на 1,36 USD, което е повече от 1,17 USD през второто тримесечие и 0,75 USD по същото време на миналата година.

- Коригираната нетна оперативна възвръщаемост на собствения капитал на Radian нарасна до 23,6% от 19,9% през първото тримесечие и 13,6% през второто тримесечие на 2021 г.

- Компанията приключи тримесечието с ликвидност на холдинга от 772,5 млн. долара и инвестиционен портфейл от 5,9 млрд. долара.

Докато при повечето финансови акции се наблюдаваше значителен спад в балансовата стойност на акция поради AOCI (загуби от AOCI, които се отчитат като специални позиции), произтичащи от по-високите лихвени проценти, балансовата стойност на акция на Radian беше сравнително стабилна и приключи тримесечието на 23,63 USD, което е лек спад спрямо 23,75 USD през първото тримесечие. AOCI всъщност намаля последователно с 1,98 долара, но нарастващото обратно изкупуване на акции с отстъпка от балансовата стойност на акция защити балансовата стойност на акция.

Действащите първични застраховки нараснаха до 254,2 млрд. долара от 249 млрд. долара през първото тримесечие и 237,3 млрд. долара през второто тримесечие на 2021 г., което представлява увеличение от 12,6% на годишна база. По-високите лихвени проценти по ипотечните кредити на свой ред доведоха до по-висока устойчивост на лихвените проценти по ипотечните кредити, тъй като са налице по-малко възможности за рефинансиране.

Какво е управлението на компанията?

Разпределение на капитала и обратно изкупуване на акции 👇

Ръководството на Radian взема интелигентни решения за разпределение на капитала чрез обратно изкупуване на акции. През второто тримесечие компанията изкупи обратно 9,1 млн. акции на обща стойност 183,8 млн. долара, включително комисиони. Освен това през юли 2022 г. Radian изкупи обратно още 4,8 милиона обикновени акции на обща стойност приблизително 97,5 милиона щатски долара, включително комисиони. От април до юли Radian изкупи обратно 7,9% от обикновените си акции на много атрактивни и нарастващи цени. Очаква се компанията да продължи обратното изкупуване до края на 2022 г., тъй като разполага с малко под 100 млн. долара, а акциите все още изглеждат евтини.

Дивидент 👇

Radian изплаща тримесечен дивидент с много добра доходност от 3,58% при неотдавнашна цена от 23 долара за акция и не е пропускала изплащане от 2013 г., когато компанията се съвзе след трудни времена.

Източник.

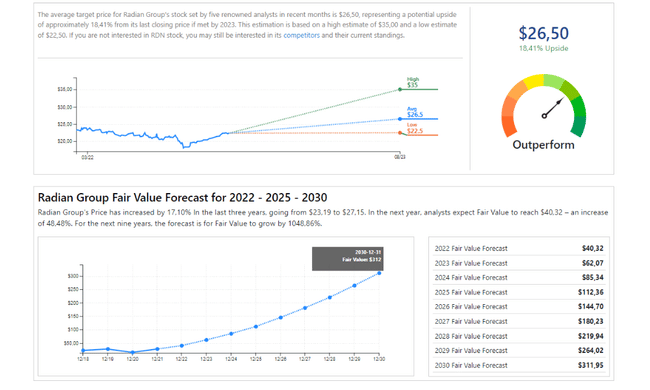

Ако разгледаме прогнозите на анализаторите, ще открием наистина голям брой бичи прогнози. Докато тази година не изглежда толкова привлекателна с възможен ръст до 26-35 долара на акция, гледайки към 2030 г., експертите вече виждат много по-привлекателни числа (някои от тях достигат до 300 долара на акция). Това всъщност ни казва, че анализаторите очакват над 1000% ръст до 2030 г.

Финални прозрения за компанията 👇

Ясно е, че макроикономическото бъдеще е несигурно. Цените започват да се повишават, за да отразят повишения риск, който съществува в резултат на рецесията и инфлацията. По-високите лихвени проценти позволяват на застрахователите, включително на Radian, да инвестират премиите си при по-високи лихвени проценти, което генерира по-висок нетен инвестиционен доход. Благоразумното и навременно обратно изкупуване на акции от страна на Radian повиши балансовата стойност на акция въпреки спада на AOCI. Тези спадове на AOCI би трябвало да се обърнат през третото тримесечие, като се има предвид доста драматичният спад на 10-годишните лихвени проценти по съкровищните облигации, което, заедно с обратните изкупувания през юли и неразпределената печалба, би трябвало да осигури хубав скок на балансовата стойност на акция. С лек дисконт спрямо балансовата стойност, възвръщаемостта на собствения капитал от почти 20%, дивидентът от 3,58% и обратното изкупуване на акции правят Radian привлекателна опция в този сектор. Вярвам, че акциите могат спокойно да достигнат прогнозираните 30 долара на акция през тази година, тъй като страховете от голям спад в жилищното строителство отшумяват. За да сме наясно, че забавянето на жилищния сектор все още е "здравословно", но има голяма разлика между него и срива, който видяхме през 2008 г., и Radian все още може да процъфтява с натиска, пред който е изправена икономиката.

Моля, имайте предвид, че това не е финансов съвет. Всяка инвестиция трябва да премине през задълбочен анализ.