Citigroup $C е силно диверсифицирана компания за финансови услуги и четвъртата по големина банка в САЩ. Освен това тя е много привлекателна компания и не е чудно защо световноизвестният инвеститор Уорън Бъфет я е включил в портфейла си. Банковият гигант все още изглежда доста евтин и недостъпен дори в сравнение с конкурентите си. Но може ли Citigroup да изпълни многобройните оптимистични прогнози, които сочат 78 долара за акция?

Citigroup е силно диверсифицирана компания за финансови услуги и четвъртата по големина банка в САЩ. Компанията има приблизително 200 милиона клиентски сметки в цял свят и общ баланс от 2,381 трилиона долара. Citi оперира в повече от 160 държави и отдавна е смятана за "най-глобалната" банка. През 2021 г. Citigroup дори заема 33-то място в класацията Forbes 500.

Бих казал, че силно диверсифицираният портфейл на Citi е много важен, тъй като предпазва банката до известна степен от икономически спадове и пазарни сътресения. Да вземем за пример близкото минало: в условията на почти нулеви лихвени проценти и стабилни пазари франчайзът на Citi за инвестиционно банкиране и управление на благосъстоянието се представи добре. В условията на свит пазар подразделението на Citi за глобални пазари е готово да извлече ползи. А повишаването на лихвените проценти подпомага по-високите приходи от банкиране на дребно.

Като цяло Ситигруп има обширни операции в областта на търговското и инвестиционното банкиране, международното корпоративно банкиране и кредитните карти. Най-добре представящият се бизнес на банката е нейната Група за институционални клиенти (ICG) - звено, в което операциите на банката в областта на търговското банкиране и капиталовите пазари имат мащаб и уникален глобален отпечатък, който малцина могат да повторят. Според мнозина глобалното присъствие на банката има едно голямо предимство, което се изразява в разграничаването ѝ от всички нейни американски колеги, а този широк географски обхват би трябвало да помогне на Citigroup да остане предпочитана банка за компаниите с трансгранични нужди.

В момента Citigroup е в процес на сериозна стратегическа промяна и продължава да бъде сложна история. Банката продава няколко потребителски звена в региона на Азия, Карибите и Тихоокеанския басейн, планира да продаде потребителското си звено в Мексико и се преориентира към основното си звено ICG, северноамериканските потребителски звена и глобалното богатство. В края на този процес изглежда, че банката ще бъде по-ясна и структурно ориентирана.

Банката трябва да реши и оперативни и регулаторни въпроси. В същото време банката е по-малко чувствителна към лихвените проценти в сравнение с другите банки, а разходите й нарастват. Според нас на Citigroup ще отнеме известно време, преди приходите да бъдат по-добре оптимизирани.

Кратък преглед на Citigroup

Ситигруп е една от най-значимите банки с паричен център в САЩ, с ограничен брой клонове в САЩ, с вътрешни операции на дребно, които са силно фокусирани върху бизнеса с кредитни карти, и с повече от половината от приходите и капитала на банката, фокусирани върху сегмента ICG. Ситигруп е основен играч в някои области, включително инвестиционно банкиране, кредитни карти и продукти с фиксиран доход, суровини и валута.

Изглежда, че предимствата на банката се дължат главно на два източника: ползи от разходите и разходи за промяна на доставчика. Предимствата по отношение на разходите се дължат на три основни фактора - евтина депозитна база, висока оперативна ефективност и консервативно поемане на задължения, като регулаторните разходи са допълнителен фактор. В сегмента на оперативната ефективност също виждаме възможности за икономии от мащаба, които да доведат до предимство в разходите чрез по-ниски относителни разходи за придобиване на клиенти. Това важи с особена сила за банките с най-голям дистрибуторски отпечатък и най-широк спектър от продукти.

От гледна точка на кредитните разходи не считам, че Citigroup е в по-благоприятно положение. По време на Голямата рецесия Citigroup се представи зле, което наложи най-голямата спасителна помощ и доведе до трайно намаляване на акционерния капитал. Освен това Ситигруп не за първи път е в центъра на лошото поемане на риск по време на икономически спад. Като цяло през последното десетилетие банката предприе много стъпки за рационализиране и намаляване на дейността си. Въпреки това смятам, че това по-скоро е довело до приближаване на банката към средната стойност, отколкото до някакви предимства.

Как анализаторите виждат ситуацията в Citigroup?

След като включиха последните резултати от дейността на компанията, анализаторите поддържат оценка на справедливата стойност от 78 USD за акция на Citigroup (повече от 40% от днешната цена). Освен това анализаторите очакват Citigroup да понесе максимална загуба от 2 млрд. долара от експозицията си в Русия и прогнозират банката да получи 7 млрд. долара за потребителското си подразделение в Мексико.

Citigroup е по-малко чувствителна към повишаването на лихвените проценти в сравнение със своите колеги. Анализаторите прогнозират, че повишаването на лихвените проценти ще окаже по-малка подкрепа, като по-голямата част от ръста на нетния лихвен доход ще дойде от нарастването на кредитите и добавянето на по-високодоходни салда по карти с течение на времето.

По-високият ръст на разходите ще се отрази на резултатите в средносрочен план, въпреки че според тях разходите постепенно ще намалеят през 2023 и 2024 г. от пика през 2022 г. Очаква се след години работа банката да постигне коефициент на ефективност до 61%.

Нашите прогнози показват, че банката трудно ще изпълни целта на ръководството за намаляване на коефициента на ефективност до под 60% през следващите три до пет години, прогнозираме, че банката няма да достигне нивата на PPNR (ex-sales) през 2020 г. до 2026 г. и виждаме дългосрочна ROTCE (възвръщаемост на материалния капитал) от едва 9%-10%. Дори при тези сравнително консервативни оценки смятаме, че банката може да изкупи обратно значителен брой акции, тъй като ще освободи милиарди капитал от продажбата на активи и ще получи (по наша оценка) близо 7 млрд. долара от продажбата на Мексико.

Инвестиционни рискове

Инвестицията в Citigroup е свързана с голям регулаторен и макроикономически риск. Разходите за привеждане в съответствие са високи, фирмата е голяма и сложна, а банката е основна мишена за регулаторните органи, които искат глоби, и за страните по делата, които искат обезщетение за предполагаеми нарушения. От макроикономическа гледна точка рентабилността на банката ще бъде повлияна от цикъла на лихвените проценти и от ефектите на кредитните и дълговите цикли, като нито един от тях не е под контрола на ръководството. Повечето от дейностите на Citigroup са икономически чувствителни. Банката също така подлежи на годишен стрес тест от страна на Федералния резерв.

Присъствието на Ситигруп на развиващите се пазари е друг значителен източник на риск, който е уникален сред нейните колеги, тъй като банката има най-голямата международна експозиция.

Последният риск е прекъсване на дейността. Банковият сектор претърпява повече технологични промени от всякога. Тъй като все повече транзакции се извършват по цифров път, а индустрията все повече се трансформира под влияние на технологиите, не е сигурно как ще се развие тази динамика и как ще наруши статуквото в банковия сектор.

- Въпреки че Citigroup има някои уникални рискове, смятам, че продължаващото опростяване на дейността на банката спомага за осигуряването на средно ниво на несигурност в съответствие с останалите.

Разпределение на капитала

Ситигруп, както и повечето банки, връща голяма част от излишния си капитал чрез обратно изкупуване на акции, което е логично за компания, чиито приходи могат да бъдат нестабилни и за която капиталовата адекватност е от първостепенно значение.

В историята на Citigroup е имало трудни моменти, но смятам, че след финансовата криза нещата са се подобрили. Управителният съвет се подобри, тъй като Citigroup вече има независим председател - Джон Дюган, който има богат опит в бранша, включително като финансов контрольор. Другите членове на съвета могат да се похвалят с опит във водещи компании в областта на финансовите услуги и вярвам, че съветът е в силна позиция да следи за непрекъснатото подобряване на Citigroup.

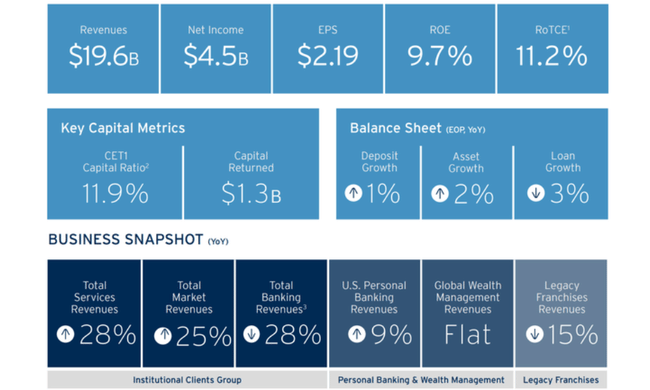

Тримесечни резултати $C

Citigroup отчете нетна печалба за второто тримесечие на 2022 г. в размер на 4,5 млрд. долара, или 2,19 долара на акция с намалена стойност, при приходи от 19,6 млрд. долара. В сравнение с нетната печалба от 6,2 млрд. долара, или 2,85 долара на акция с намалена стойност, при приходи от 17,8 млрд. долара за второто тримесечие на 2021 г.

Приходите са се увеличили с 11% в сравнение с предходната година, както при нетния лихвен доход, така и при нелихвения доход. Нетните приходи в размер на 4,5 млрд. долара са с 27% по-ниски от предходната година, тъй като по-високите разходи по кредити и увеличението на разходите с 8% повече от компенсират увеличението на приходите с 11%.

Печалбата на акция от 2,19 долара намаля с 23% спрямо предходната година, отразявайки по-ниския нетен доход, частично компенсиран от приблизително 4% намаление на акциите в обращение.

Много атрактивна оценка

Акциите на Citi са много евтини в сравнение с аналогичните банки в САЩ. За сравнение, Citi се търгува при P/E от 7, P/S от 0,8 и P/B от 0,55, докато JPM се търгува при P/E от малко под 10, P/S от 2,5 и P/B от почти 1,5. Така че е справедливо да се каже, че JPM е почти два пъти по-скъп от Citi.

Заключение

Смятам, че Citigroup е в състояние да изпълни високите прогнози, тъй като виждаме постепенно подобрение в дейността на банката, възможни милиарди входящи плащания от Мексико, обратно изкупуване на акции, подобряване на бизнеса, силно управление и много други положителни фактори. За да не бъда пристрастен, виждам и потенциални рискове, свързани с инвестицията. Основните негативи виждам в продължаващите макроикономически рискове, които все още могат да доведат до спад в цената на акциите, както и в потенциалната експозиция на много пазари и известна историческа чувствителност по време на по-тежки кризи. Като цяло тази банка ми харесва, но в момента инвестирам в друга. Тази статия има за цел само да послужи като вдъхновение и да представи моето лично виждане за тази банка, която очевидно има голям потенциал за растеж, който при подходящи условия може лесно да реализира. Интересно е също така да се види какво ще направи банката със 7-8 млрд. долара, които се очаква да постъпят от Мексико и които се очаква да бъдат използвани за обратно изкупуване на акции.

Моля, имайте предвид, че това не е финансов съвет. Всяка инвестиция трябва да бъде подложена на задълбочен анализ.