Не е толкова трудно да се преодолее инфлацията при нормални темпове. Инвестирането ще ви защити чудесно. Но преодоляването на настоящата инфлация е изключително трудно. Така че дългосрочният инвеститор вероятно ще трябва да се задоволи само със смекчаване на последиците от него. Дивидентните акции обикновено са мощно оръжие в такива ситуации. За такава висока инфлация обаче трябва да изберем по-тежки калибри, които невинаги са толкова изключително стабилни, колкото техните колеги. Но тези три могат да бъдат разумен компромис.

Не всички дивидентни акции са еднакви. Тъй като доходността е просто функция на изплатените суми спрямо цената на акциите, може да се окаже, че компания в затруднено положение, чиято цена на акциите пада, не е нищо повече от капан за доходност. С други думи, компаниите с висока доходност често изискват допълнителен анализ.

Добрата новина е, че има редица изключително сигурни дивидентни акции с много висока доходност (обикновено този термин се използва за акции с доходност от 7% или повече), които могат да помогнат за напълването на портфейлите на инвеститорите в период на безпрецедентна несигурност.

AGNC Investment Corp.

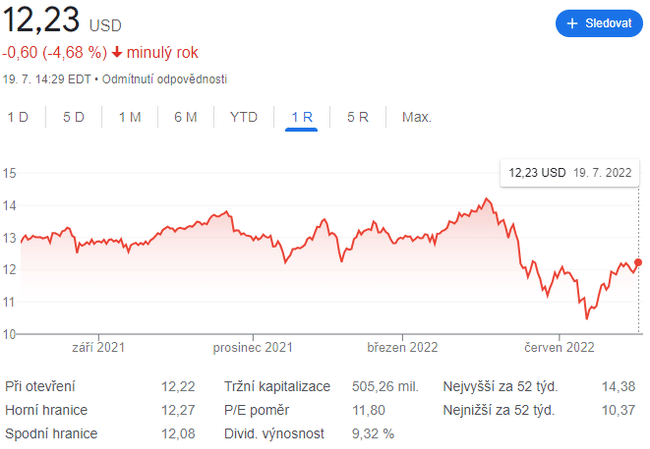

Основни фигури в подобни списъци. Mortgage Investment Trust(REIT) AGNC Investment Corp $AGNC. AGNC има най-висока доходност от трите и е предлагала двуцифрена възвръщаемост през 12 от последните 13 години.

Въпреки че продуктите, които AGNC купува, могат да бъдат малко по-сложни, моделът на работа на AGNC е доста прост. Това е компания, която се опитва да заеме пари при възможно най-нисък краткосрочен лихвен процент и използва този капитал за закупуване на дългосрочни активи с по-висока доходност, като например ценни книжа, обезпечени с ипотеки(MBS).

Това, което прави индустрията на ипотечните REIT толкова привлекателна от инвестиционна гледна точка, е, че рядко има изненади. Ако следите отблизо кривата на доходността на лихвените проценти и паричната политика на Федералния резерв, обикновено имате добра представа дали AGNC и нейните колеги са изправени пред благоприятна или неблагоприятна среда.

Настоящата ситуация за ипотечните REITs вероятно не може да бъде по-лоша. Кривата на лихвените проценти се изравнява или обръща за някои падежи, а Фед агресивно повишава лихвените проценти в опит да намали исторически високата инфлация. Интересното при ипотечните REITs обаче е, че те често представляват идеална покупка, когато нещата изглеждат най-мрачни.

Например, макар че бързото повишаване на лихвените проценти ще увеличи разходите по краткосрочните заеми, по-високите лихвени проценти би трябвало да имат забележимо положително въздействие върху доходността на MBS с течение на времето. За AGNC друг фактор, който трябва да се вземе предвид, е, че 66,9 млрд. долара от нейните 68,6 млрд. долара активи са активи на агенции. "Ценните книжа на агенцията са обезпечени от федералното правителство в малко вероятния случай на неизпълнение. Тази допълнителна защита позволява на AGNC да разчита на ливъридж, който увеличава потенциала ѝ за печалби.

PennantPark Капитал с плаваща лихва

Ако търсите нещо, което е далеч от радара на повечето инвеститори в доходи, компанията за бизнес развитие (BDC) PennantPark Floating Rate Capital $PFLT е другата сравнително сигурна дивидентна акция с изключително висока доходност. PennantPark предлага сериозна доходност от 9,5% и изплаща месечен дивидент от 0,095 долара в продължение на повече от седем години.

Като BDC PennantPark инвестира предимно в обезпечен дълг на средно големи компании с първи по ред залог. Казано на прост език, това означава, че PennantPark купува дълг, който е на първа линия за погасяване, ако компанията обяви фалит.

Нека добавим, че "средно голяма компания" обикновено е публично търгувана компания с пазарна капитализация под 2 млрд. долара. Тъй като дружествата с малка пазарна капитализация може да не са доказани във времето, техният достъп до кредитните пазари често е ограничен. Именно това е позволило на PennantPark да постигне висока средна възвръщаемост от 7,5% от дълговите инвестиции към 31 март 2022 г.

Това, което прави PennantPark Floating Rate Capital толкова привлекателен, е съставът на дълговите му инвестиции. Към края на март 100% от дълговия портфейл на стойност 1,03 млрд. долара се състоеше от дълг с плаваща лихва. Тъй като централната банка на страната няма друг избор, освен бързо да повиши лихвените проценти, за да се пребори с исторически високата инфлация, портфейлът от дългови инвестиции на PennantPark се превърна в истинска златна мина. Всяко увеличение на лихвените проценти увеличава стойността на обезпечените заеми на PennantPark и повишава приходите му.

Интересно е обаче, че фокусът върху компаниите от средния пазар не е влошил качеството на дълга, който PennantPark държи в инвестиционния си портфейл. С други думи, PennantPark е в отлична позиция да се възползва от инфлационната среда.

Altria Group.

Третата сигурна дивидентна акция с много висока доходност, която трябва да поставим на прицел, е тютюневият гигант Altria Group $MO. В момента Altria се радва на доходност от 8,65% и е една от най-добре представящите се публични компании през последния половин век.

От една страна, тютюневите акции като Altria вече са само част от предишните си качества. По-доброто разбиране на дългосрочните отрицателни последици от пушенето на тютюневи изделия оказва влияние върху броя на пушачите сред възрастните в САЩ вече повече от 50 години. За да се влошат нещата, Altria получи сериозен удар в гърба през юни 2022 г., когато Американската администрация по храните и лекарствата забрани продажбата на вейп с марката Juul. По време на процеса на обжалване продуктите Juul ще могат да останат по рафтовете на магазините. Altria придоби 35% дял в Juul през декември 2018 г.

Въпреки тези неблагоприятни обстоятелства обаче Altria Group остава стабилна компания. Първо, тютюневите изделия съдържат никотин, а никотинът е химическо вещество, което предизвиква пристрастяване. Дори и при постоянния спад в обема на цигарите Altria има достатъчно силна ценова сила при тютюневите си изделия, за да поддържа продажбите и печалбите си в правилната посока.

Освен това Altria демонстрира готовност да инвестира в продукти за марихуана и тютюневи алтернативи. Ако стойността на инвестицията на компанията в Juul спадне с повече от 90%, Altria ще има възможност да си партнира с други компании за производство на вайп или да разработи свои собствени марки за вайп.

В допълнение към това Altria придоби и значителен дял в канадския лицензиран производител на канабис Cronos Group. Очаква се евентуалното легализиране на канабиса в САЩ да позволи на Cronos да навлезе на много по-доходоносния американски пазар. Очаква се Altria да помогне на Cronos в маркетинга и разработването на продукти, ако и когато се стигне до федерална легализация.

Отказ от отговорност: Това по никакъв начин не е инвестиционна препоръка. Това е чисто мое обобщение и анализ, основан на данни от интернет и няколко други анализа. Инвестирането на финансовите пазари е рисковано и всеки трябва да инвестира въз основа на собствените си решения. Аз съм просто аматьор, който споделя мнението си.