Днес бих искал да споделя с вас моето мнение, а също и мнението на голяма част от инвеститорите по темата за пазарния тайминг. Винаги съм бил противник на определянето на пазарния момент, тъй като то е практически невъзможно и в крайна сметка няма да ви донесе ползи в дългосрочен план. Смятам, че ако сте начинаещ инвеститор, ще оцените тази статия. Тъй като настоящата пазарна среда е непредсказуема, много инвеститори започват да правят най-лошото - да спекулират за обрат на пазара или, обратно, за по-дълбоки спадове, които предстоят.

Повечето начинаещи инвеститори могат да видят някои сложности и несигурности на фондовия пазар. Една от основните несигурности, с които се сблъсква инвеститорът, когато наближава първата си инвестиция. Наистина, помислете за това от гледна точка на напълно начинаещ инвеститор (вие, опитните инвеститори, вече знаете накъде отивам) - Инвеститорът вижда движенията нагоре и надолу през цялото време и по принцип не знае кога да се качи на въображаемия влак, за да улови най-добрите условия.

Нека разгледаме подводните камъни, които идват с това 👇.

- Като точка номер едно, бих препоръчал да не определяте времето на пазара и със сигурност да не пазарувате с визия за типа: Познавам тази компания, уау, днес тя е паднала с 3% - купувам. Не съвсем. Ключът е в проучването 👉 анализа 👉 изчисляването на вътрешната стойност на акцията 👉 инвестицията.

- Големият капан, който виждам, е, че инвеститорът ще чака този огромен спад (например 15%) - само че критичната точка идва в това, че споменатият спад може да не дойде след седмица, месец или може би дори половин година. Какво означава това за вас? Ще изчакате ли шест месеца и ще оставите парите си да седят пасивно в банкова сметка, вместо да позволите на инвеститора след внимателно обмисляне да ги използва и те да поскъпнат с течение на времето?

- Много от вас може би познават чувството, когато са били в началото на кариерата си и са си казали: Просто ще изчакам и се надявам, че ще намалее след няколко дни. За съжаление, в повечето случаи се случва така, че дотогава акциите ще се разклатят и ще добавят още х процента ръст (разбира се, това не е писано правило) = пропусната възможност поради изчакване/изчакване.

- Опитите за определяне на времето на пазара често могат да предизвикат негативни емоции у вас, което отново води до лоши решения. Обикновено се казва, че при инвестирането емоциите трябва да останат на заден план. Загубите понякога са болезнени, но те идват с риск, който всеки трябва да познава добре.

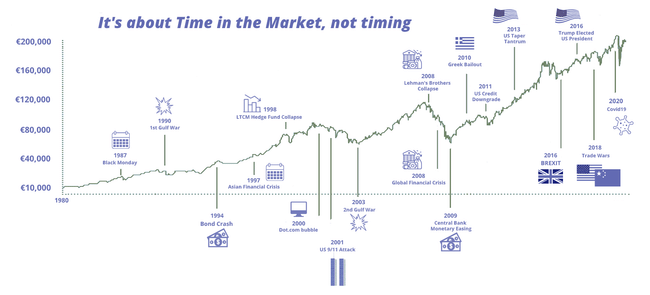

За дългосрочния инвеститор времето, прекарано на пазара, винаги ще бъде на първо място.

В известен смисъл няма абсолютно никакво значение дали един инвеститор започва да инвестира през 1980 г. или чак през 2022 г. Времето, прекарано на пазара, винаги ще победи.

Същото правило важи и за продажбата на акции. Много от новодошлите могат да бъдат объркани в първите моменти, когато инвестицията им е нараснала бързо, а след това е започнала да се наблюдава някаква незначителна серия от спадове, която в крайна сметка го е накарала да продаде прибързано.

Когато акциите падат, естественият импулс може да е да натиснем бутона за продажба, но Bank of America установи, че най-добрите дни на пазара често следват най-големите спадове, така че паническите продажби могат значително да намалят възвръщаемостта на дългосрочните инвеститори, като ги накарат да пропуснат най-добрите дни.

- Дори самите професионални икономисти и анализатори не знаят кога пазарът или дадена акция ще намерят своето дъно или връх.

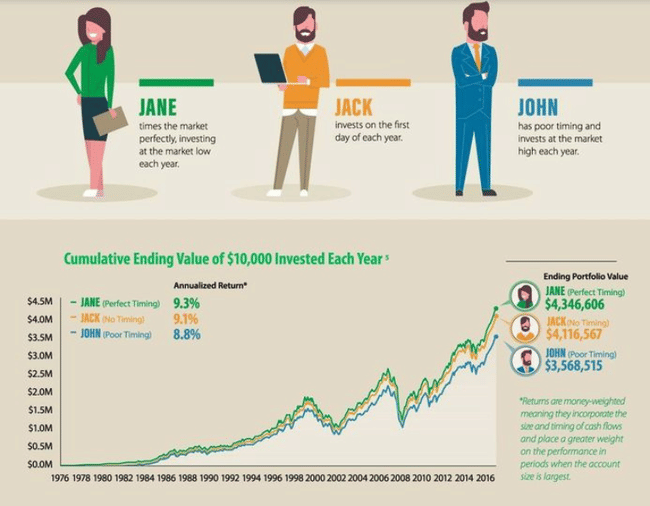

За да ви убедя в безсмислието на пазарния тайминг, ще представя един пример 👇.

Проучванията показват, че определянето на пазарния момент може да е по-малко важно, отколкото си мислите. В примера по-долу Джейн, Джак и Джон започват да инвестират през 1977 г. и през следващите 40 години тримата братя и сестри инвестират по 10 000 долара годишно в глобални акции. Дори и с над 40-годишен опит за перфектно определяне на времето, Джейн само с малко изпреварва Джак, който никога не се е опитвал да определя времето на пазара. Най-лошото представяне е на Джон, който е имал наистина лоши входни точки и най-лошия момент по време на инвестиционната си кариера. Средната годишна възвръщаемост на Джон е 8,8% в сравнение с Джейн, която вероятно е робот с изкуствен интелект и е избрала всяко дъно със средна годишна възвръщаемост от 9,3%. Все още смятате, че стратегията за определяне на пазарния момент е ефективна?

Един от любимите ми творци в света на инвестициите предлага подобен пример и хубаво обяснение: (158) Best Investment Strategy = PROVEN - YouTube

- Ако харесвате този тип публикации, не забравяйте да ми пишете в коментарите.

- Какво е мнението ви за определянето на пазарния момент?

- Имате ли положителен/отрицателен опит с определянето на пазарния момент?

Моля, обърнете внимание, че това е само мое мнение и не го налагам на никого. Тази публикация е само с образователна цел.