Кредитната криза започна: Но според статистиката компаниите плащат най-много

Банките са на път да затворят кредитните кранчета. В отговор на повишаването на лихвените проценти и опасенията от икономическо забавяне стандартите за кредитиране се затягат, което затруднява достъпа на потребителите и предприятията до кредити. За някои групи кредитополучатели, особено за тези с по-ниски доходи, кредитите стават почти недостъпни. Тази тенденция може да прерасне в по-широка кредитна криза, която да засегне цялата икономика.

Получаването на кредити стана по-трудно, откакто Федералният резерв на САЩ започна да повишава лихвените проценти. Освен това неотдавнашната банкова криза породи опасения, че кредитните стандарти ще се затегнат още повече, което може да доведе до потенциално вредна кредитна криза.

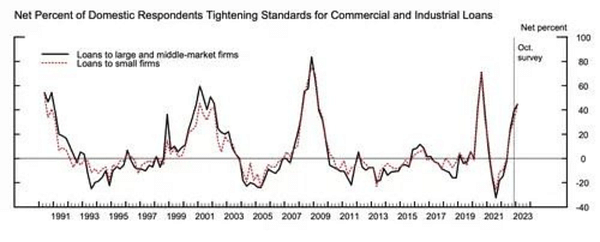

Според проучване на Федералния резерв сред висши кредитни служители близо 45% от банките са затруднили получаването на търговски и индустриални кредити от предприятията през четвъртото тримесечие на 2022 г. Пазарът на кредити за търговски и индустриални кредити на стойност 2,8 трилиона долара помага на предприятията да купуват оборудване и да наемат служители. Мерките, предприети от банките, включваха повишаване на минималните кредитни точки и минималните плащания и намаляване на кредитните лимити. Нещо повече, това затягане на условията се случи още преди "експлозията" на Silicon Valley Bank и Signature Bank.

Тъй като кредитирането е жизненоважна част от икономическия растеж, инвеститорите наблюдават как банките и другите кредитори избягват риска. Проучване на Банката на Федералния резерв в Далас, публикувано миналата седмица, даде на пазарите моментна представа за това какво се е случило в регионалните финансови институции след банковия колапс. Кредитирането на потребителите е намаляло, а стандартите и условията за отпускане на заеми са "продължили рязко да се затягат", като цената на кредита е нараснала значително.

"Кредитната криза започна", заяви Торстен Слок, главен икономист в Apollo Global Management, в отговор на доклада на Фед от Далас.

И така, как изглежда една по-строга кредитна среда за кредитополучателите? Според документ от 2014 г., публикуван на уебсайта на Федералния резерв, кредитната криза е "драматично влошаване на достъпа на фирмите и потребителите до банкови кредити".

Банките имат две основни притеснения, казва Брет Хаус, професор по професионална практика по икономика в Колумбийското бизнес училище. Първият е дали кредитополучателите, изправени пред по-високи лихвени проценти, могат да си позволят да изплащат и обслужват заемите си. Вторият е съсредоточен върху способността на банката да поддържа ликвидност, така че ако вложителите изтеглят парите си, тя да разполага с парични средства, за да посрещне тези искания.

Това създава предпоставки за защита на ликвидността от страна на банките, което може да доведе до по-големи пречки за потенциалните кредитополучатели и да се пренесе в кредитна криза.

Проучването на Фед установи значително нетно увеличение на броя на банките, които повишават стандартите за кредитиране на кредитни карти, и леко затягане на изискванията за автомобилни и други потребителски кредити.

"За тези неща няма твърдо и бързо регулаторно правило. Всяка банка ще прилага тези стандарти за кредитиране по различен начин."

Средният потребителски кредитен рейтинг е 700, така че кандидатите за кредит с този или по-висок рейтинг би трябвало да бъдат одобрени за земя и да получат конкурентни лихвени проценти, каза той. Слок каза, че банките могат също така да изискват и да търсят дълга трудова история, солидно или по-високо ниво на доходите и да вземат предвид дали имат дългосрочни взаимоотношения с потенциалните кредитополучатели.

"Това може да означава, че трябва да имате по-високи доходи и по-добра история, за да уверите банката, че ако загубите работата си, разболеете се или видите някакъв друг спад в доходите си, имате активи, които можете да изтеглите, за да се справите с плащанията по кредита", каза той.

"Затегнатите стандарти за кредитиране могат да окажат голямо влияние върху кредитите с регулируема лихва в сравнение с кредитите с фиксирана лихва, каза Александър Йокум, анализатор на CFRA. Средният лихвен процент по ипотечните кредити, плащан от повечето американци, "почти не се е повишил", когато са купували жилища преди началото на последния лихвен цикъл на Фед.

Имайте предвид, че това не е финансов съвет.