REITs са много популярни сред инвеститорите в дивиденти. Затова днес ще разгледаме 3 REIT компании, които не са толкова добре познати сред инвеститорите, но в същото време предлагат висока дивидентна доходност.

Инвестиционните тръстове за недвижими имоти (REITs) представляват атрактивни инвестиционни възможности за инвеститорите, които търсят по-високи нива на доход от инвестиционните портфейли. REITs са задължени да разпределят 90% от облагаемия си доход на акционерите под формата на дивиденти, което често води до висока дивидентна доходност от 5% или повече. Въпреки това инвеститорите трябва внимателно да оценят фундаменталните показатели на тези фондове, за да се уверят, че високата доходност е устойчива, и да имат предвид важни фактори като дивидентна сигурност, оценка, управление, състояние на баланса и растеж. В тази статия разглеждаме три REITs с висока дивидентна доходност.

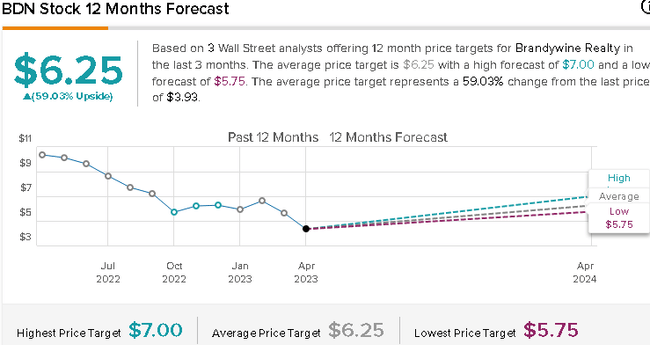

Brandywine Realty Trust $BDN

Brandywine Realty Trust е търговски REIT, който се фокусира върху придобиването, разработването, собствеността и управлението на офис, смесени по предназначение и търговски имоти. Компанията участва предимно в сегмента на офис имотите в избрани развиващи се пазари като Филаделфия и Остин. Тези райони се характеризират със силен ръст на работните места, иновативни индустрии и демографски тенденции, които стимулират търсенето на офис площи.

Резултатите за четвъртото тримесечие показват, че заетостта на портфейла е спаднала от 90,8% на 89,8%, а FFO на акция е намаляла от 0,36 долара на 0,32 долара. Въпреки лекия спад в резултатите анализаторите твърдят, че Brandywine Realty Trust остава привлекателна опция за инвеститорите, които търсят висока дивидентна доходност, съчетана с потенциал за нарастване на капитала. Компанията предлага невероятна дивидентна доходност от 17,6%.

- Предимствата на Brandywine Realty Trust включват възможността да се възползва от положителния растеж в целевите си географски региони и опитния управленски екип, който е фокусиран върху максимизирането на стойността за акционерите.

- Недостатъците на тази компания могат да включват чувствителност към промени в икономическите условия на целевите им пазари и конкуренция с други офис REITs и собственици на недвижими имоти.

Тъй като REIT е изправена пред падежиращ дълг, тя трябва да емитира нов дълг при високи лихвени проценти. Поради тези неблагоприятни фактори и високата задлъжнялост акциите на компанията се сринаха с 47% през последните 12 месеца до 13-годишно дъно. Поради високите разходи за лихви ръководството предостави прогноза за FFO на акция през 2023 г. в размер на 1,12-1,20 долара.

Както виждаме, въпреки тези насрещни ветрове и настоящата ситуация с офис сградите, анализаторите виждат тенденцията в цената на акциите доста положително. Средната целева цена на анализаторите, които наскоро са разглеждали компанията, е 6,25 USD.

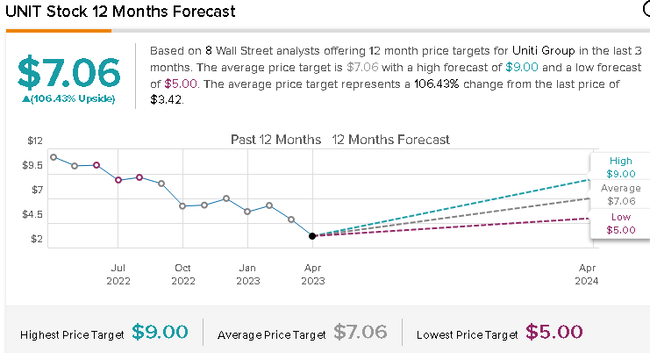

Uniti Group $UNIT

Uniti Group е инфраструктурен REIT, който е специализиран в инвестирането в комуникационни активи, като оптични влакна, безжични кули и друга комуникационна инфраструктура. Портфолиото им се състои от над 6,7 милиона оптични мили и 675 кули в САЩ. Компанията предоставя услуги на телекомуникационни оператори, които използват инфраструктурата ѝ за предоставяне на широколентов достъп и други технологии.

Резултатите за четвъртото тримесечие включват консолидирани приходи в размер на 283,7 млн. щатски долара, което е с 3,2% по-малко на годишна база, и 0,44 щатски долара на акция AFFO. Група УНИТИ представлява атрактивна възможност за инвеститорите, които търсят експозиция в сектора на комуникационната инфраструктура, който би могъл да се възползва от нарастващото търсене на широколентов достъп и други технологии. Компанията изплаща и дивиденти, като дивидентната доходност е 18,3%.

- Основните предимства на Uniti Group включват нарастващото търсене на комуникационна инфраструктура и стабилните приходи от дългосрочни лизингови договори с телекомуникационни оператори.

- Недостатъците могат да включват регулиране на телекомуникационната индустрия, което може да се отрази на разходите и оперативните практики, и зависимост от няколко ключови клиенти, което увеличава риска в случай на промени в отношенията с клиентите или в работата на тези клиенти.

Оптичните активи на Uniti са критична инфраструктура в регионите, в които оперира, и следователно REIT би трябвало да се радва на относително стабилни парични потоци в условията на рецесия. Основният източник на обща възвръщаемост ще бъде комбинацията от бизнес модела със стабилни парични потоци и многократното разширяване, за да се компенсира настоящата дълбока отстъпка в акциите. Като се има предвид ниският коефициент на изплащане на Uniti, силният растеж и критичната устойчивост на активите му на рецесия, дивидентът изглежда сигурен в обозримо бъдеще.

Както можем да видим, всички анализатори, които са разглеждали компанията напоследък, са съгласни със следващото повишение на компанията с целева цена от 7,06 USD.

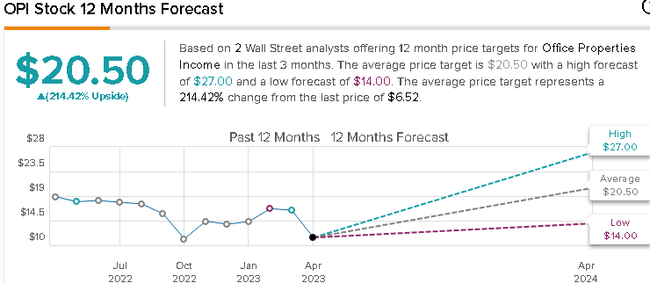

Office Properties Income Trust $OPI

Office Properties Income Trust е REIT, който се фокусира върху притежаването и управлението на офис сгради, отдавани под наем предимно на правителствени и корпоративни наематели. Портфолиото им включва широк спектър от имоти, включително офис сгради, центрове за научноизследователска и развойна дейност и офис площи. Дружеството има диверсифициран портфейл, който включва имоти на територията на Съединените щати, като се фокусира върху пазари с високи бариери за навлизане и стабилни приходи от наем.

Резултатите за четвъртото тримесечие показват, че заетостта остава почти непроменена, докато FFO на акция спада с -6% от 1,20 долара на 1,13 долара. OPI представлява стабилна инвестиция за тези, които търсят стабилен доход от офис имоти. Компанията предлага и много щедър дивидент от 25%.

- Предимствата на Office Properties Income Trust включват стабилен доход от дългосрочни договори за наем с държавни и корпоративни наематели и диверсификация на портфейла, която намалява риска от зависимост от отделни пазари или наематели.

- Недостатъците включват чувствителност към икономическите условия, които могат да повлияят на търсенето на офис площи, и рисковете, свързани с поддръжката и модернизацията на имотите, като например високите разходи за ремонти или спазването на строителните и екологичните норми.

Поради продажби на активи и изтичане на някои лизингови договори, FFO на акция е намалял общо с -21% през последните три години. Над 90% от дълга на ОПИ е с фиксиран лихвен процент, но очакваме разходите за лихви да се увеличат през тази година поради високите лихвени проценти.

Както можем да видим, анализаторите са оптимистично настроени към тази компания, като се съгласяват със средна целева цена от 20,50 USD.

Заключение

Въпреки че тези 3 компании могат да изкушат много инвеститори с високата дивидентна доходност и могат да им помогнат в генерирането на пасивен доход, изключително важно е да се направи по-задълбочен анализ на тези компании, така че инвеститорите да се запознаят подробно с всяка компания.

Добре е също така да се има предвид, че настоящата среда на високи лихвени проценти не е напълно благоприятна за REITs, така че трябва да сте предпазливи и да обмисляте внимателно инвестициите си, а също така да помислите добре дали тези компании са подходящи за вашия портфейл.

ПРЕДУПРЕЖДЕНИЕ: Не съм финансов съветник и този материал не служи като финансова или инвестиционна препоръка. Съдържанието на този материал е чисто информационно.